Jsme odborníci na spoření.

Pojištění osob

Mít pojištění je zodpovědné. Zabezpečte sebe i rodinu před neočekávanými životními situacemi.

Pojištění majetku

Nejvýhodnější pojištění nemovitosti, domácnosti i vozidla za pár minut.

Spoření a investování

Nechte peníze vydělávat! Vytvořte si finanční rezervu, spořte pro děti i na vlastní důchod.

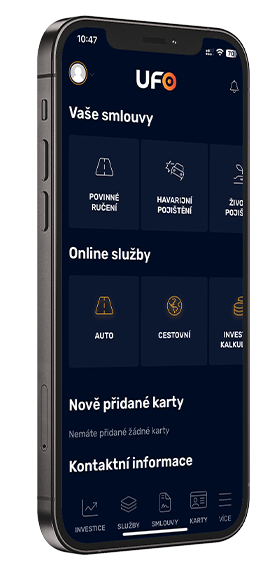

POMOCNÍK, KTERÝ VÁM ZJEDNODUŠÍ ŽIVOT

Aplikace UFO

Získejte maximální přehled o vašich smlouvách a dokumentech, šetřete čas a energii potřebnou pro jejich správu. Jedinečné funkce unikátní aplikace UFO vám umožní získat přístup k informacím odkudkoli ze světa. Navíc, v případě vzniklé pojistné události je váš osobní pomocník stále po ruce.

0

Klientů

0

Produktů

0

Poboček

0

Zprostředkovatelů

Naši partneři

Naši partneři

kontaktujte nás

Pomáháme již 6 let, pomůžeme i Vám

Jsme tady pro Vás s komplexním poradenstvím a množstvím zkušeností v různých oblastech Vašeho pojištění, úvěrů a spoření. Pokud byste měli jakékoli dotazy, rádi vám je zodpovíme.